凯发·k8国际app娱乐沟通点在于阛阓均对货币宽松的预期较为激烈-凯发k8首页(中国)官方网站登录入口

]article_adlist-->

撮要

一、多重预期重复,鼓励收益率加快冲破前低

1、周内紧要会议定调“戒指宽松的货币计谋”,开放降准降息思象空间。

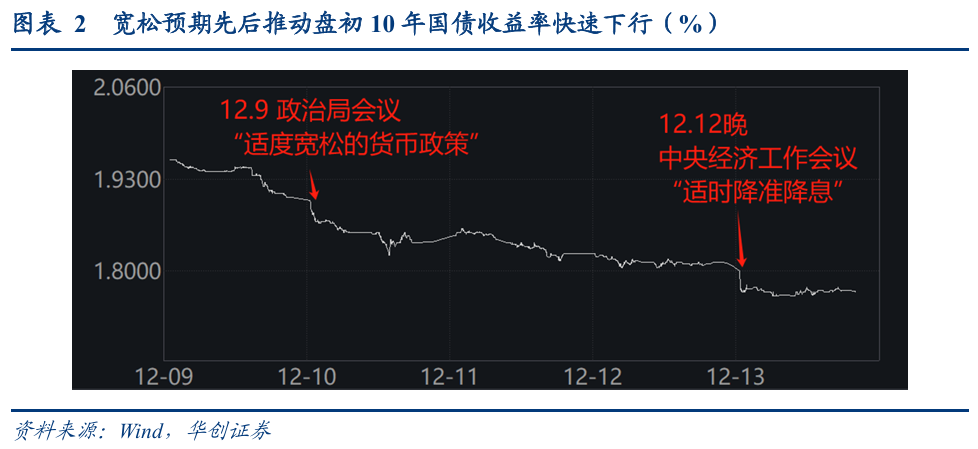

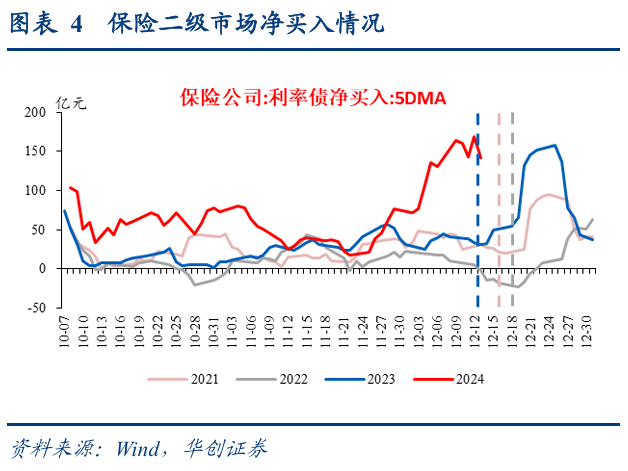

2、年末抢跑行情启动,且在积年学习效应下,抢跑节拍愈发提前。12月13日当周基金对利率债净买入同比看护高位,保障进场力量环比进一步增强。

3、短期内债市似乎暂无权贵利空身分会组成现实扰动,遴选作念多的胜率仍高。包括:(1)紧要会议定调落地后,阛阓延续恭候来岁两会给出计谋细节和范围,短期宏不雅计谋层面阶段性“利空”出尽。(2)全年5%、四季度GDP增速5.3%傍边已是明牌,后续公布的经济数据或虽不弱、但增量影响有限。(3)11月通胀、信贷、入口数据较弱,考据内需不足、经济弱开荒时势并未回转,第一轮增量计谋的影响开动转弱,第二轮刺激计谋落地或待来岁。

二、机构抢跑:谁在买、买了什么?

1、总量:基金和委外户(其他居品类)是本轮行情主要的买入方。机构抢跑的顺次纪律是:农商行→基金→其他居品类→银行搭理、保障公司→农商行再次加仓。与旧年抢跑时的顺次较为近似,其中11月临了一周基金买入范围马上上量,带动收益率快速下行。本轮抢跑由于“学习效应”存在行情启动更早、基金上量斜率更快、搭理及委外设立愈加积极等特质;大行由于久期方向侦查限定进行换仓,合座净买入量不足旧年。

2、分机构:(1)大行:久期方向拘谨下,进行“买短卖长”操作;(2)农商行:抢跑→止盈→再设立;(3)保障:积极相接置换债,不竭加码力度、拉长久期;(4)基金:较旧年配债和拉久期速率更快;(5)银行搭理:直投和委外均积极设立,碎裂“自建估值”后捏有二永债力度下落。

3、分券种:由于基金抢跑时点前置,其他资管居品以及设立盘进场略晚,多量品种的订价权由基金转机至其他机构。(1)哪些还由基金订价:3-7y政金债以及1-10y二级本钱债。(2)多量国债以及期限两头的政金债,由基金转机至银行订价。(3)30y国债新券和多量信用债,由基金转机至其他居品类订价。(4)30y国债老券以及超耐久信用债,由资管居品转机至保障订价。(5)同行存单:银行方向侦查左近,由银行转机至搭理。

三、债市策略:看护中性操作,挖掘凸点设立价值

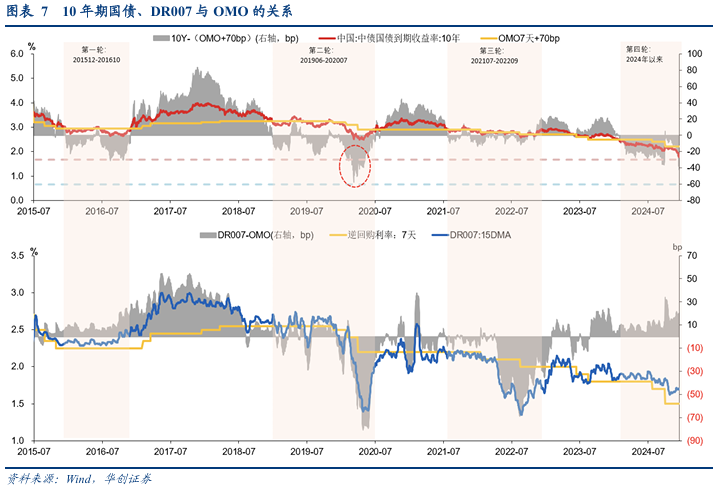

近似2020年,宽货币预期快速发酵鼓励本轮10y国债冲破OMO+40bp的订价锚下限。那时最低涉及OMO+10bp,本轮在OMO+28bp;但不同之处在于,2020年的资金条目特别宽松,DR007低于OMO接近80bp,但面前DR007仍在OMO上方20bp,响应在“防空转”方向下央行关于资金面的管控彰着增强,资金面“紧平衡”与“戒指宽松”的基调或并不冲突。

极致宽松的预期下债市处于非稳态,不行用过平素识进行交融,收益率快速大幅下行后阛阓讲理回转风险,但短期似乎莫得彰着的利空身分。(1)若总量宽松计谋落地则止盈盘显露,但短期降准概率有所下落。(2)讲理资金价钱年末的分层波动风险,但DR007-计渔利率进一步上行空间有限。(3)讲理风险偏好开荒的变化,但短期处于计谋和经济数据的空窗期。(4)讲理央行措置长债风险的操作是否落地,但8月申饬反而为机构提供了设立契机。(5)讲理超涨后的债市回调风险,但设立盘保护下年末债市休养幅度平凡较为有限。

短期债市穷困彰着导致回转的利空身分,但同期收益率快速下行后大范围加仓的性价比也不高。(1)针对前期还是加仓的账户:提出多看少动,趁势而为;(2)若是账户仍有增量资金:解任“钱多”下利差挖掘的逻辑,寻找收益率弧线的凸点进行设立。利率债方面,20y国债和15y国债的利差分位数偏高,6.5y国债、6y国开债和6y农发债具备较高骑乘收益。二永债方面,6y傍边凸性最高,设立账户可择机入场,交游盘延续博弈本钱利得需更谨防流动性,优选成交活跃度高的国股行主体。

风险请示:资金面收紧,“稳增长”恶果超预期。

目次

正文

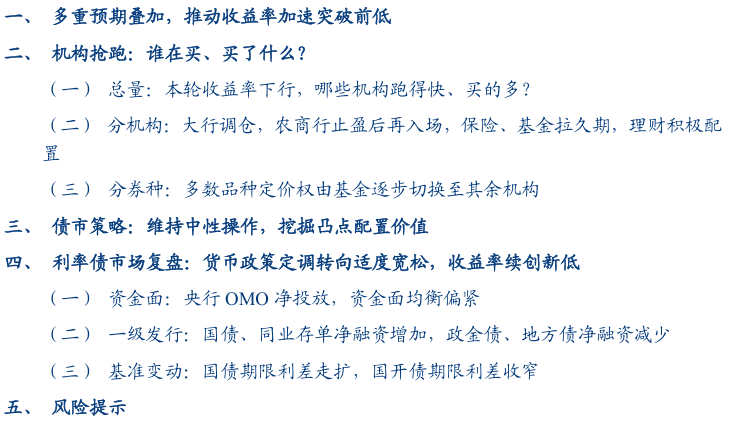

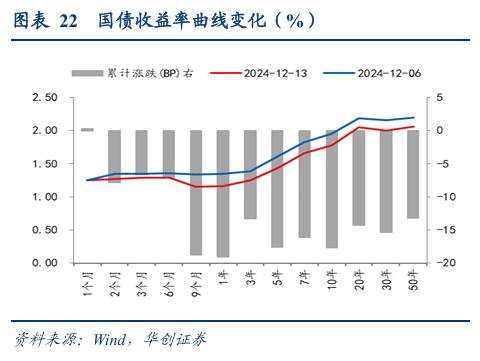

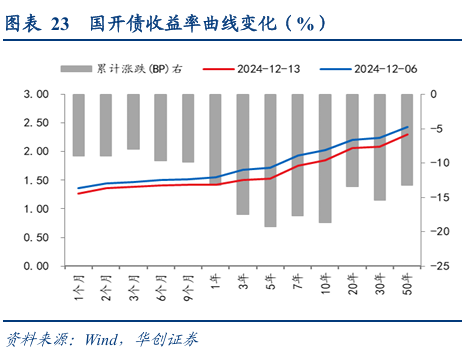

12月第二周,货币计谋定调转向戒指宽松,机构提前抢跑行情加快演绎,大行增捏短债、保障提前设立长债,鼓励收益率不竭冲破前低。10y最低至1.7650%,30y最低至1.9950%。全周来看,1y国债活跃券收益率下行19BP至1.16%,10y国债活跃券收益率下行18.5BP至1.77%,30y国债下行15.05BP至2.0075%。

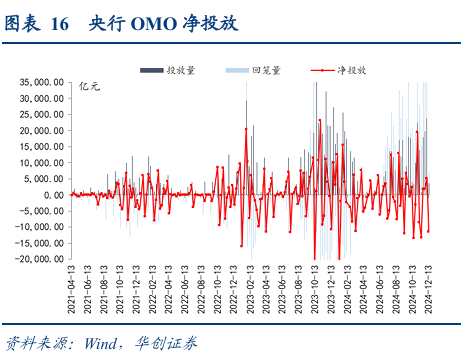

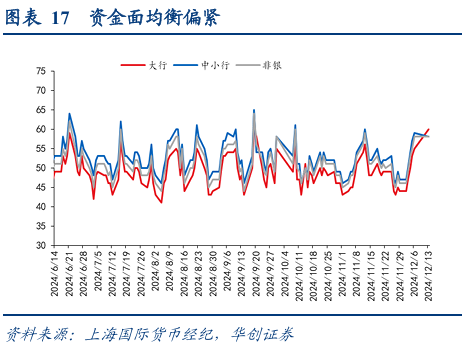

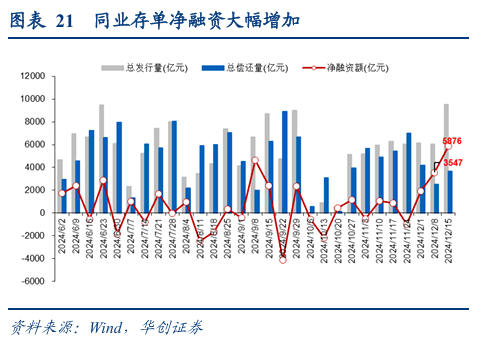

具体看,央行OMO小幅净回笼,资金面平衡偏紧,银行圮绝夜资金价钱在1.5%隔邻、7D资金价钱在1.7%-1.8%隔邻。1y国股行存单刊行价钱提价至1.65%隔邻,1年期国债活跃券收益率下行19BP报1.6%。周一,CPI数据不足预期,中央政事局会议定调将引申愈加积极的财政计谋和戒指宽松的货币计谋,债市交游宽松预期,10y国债活跃券收益率下行5BP报1.905%。周二,出口韧性看护、但入口弱于预期,政事局会议影响延续,职权与债市说明双牛,10y国债活跃券收益率下行6.35BP报1.8415%。周三,盘初债市止盈情谊略有升温,但宽松预期延续发酵,债市情谊仍强,10y国债活跃券收益率下行1.65BP报1.825%,手艺最低下行至1.815%。周四,银行、保障等设立盘进场,尾盘中央经济职责会议通稿发布,稳增长计谋细节增量未几,并说起“当令降准降息”,10y国债活跃券窄幅波动、下行1.7BP报1.808%,大行增捏短债为主,2-3y收益率下行幅度较大。周五,日内降准预期升温,短债情谊延续偏强,3年以内国债活跃券收益率广大下行5-7bp,带动长端收益率续立异低,10y国债冲破1.8%,盘间最低至1.765%,30y国债下行4.75bp,盘间最低至1.995%。

一

多重预期重复,鼓励收益率加快冲破前低

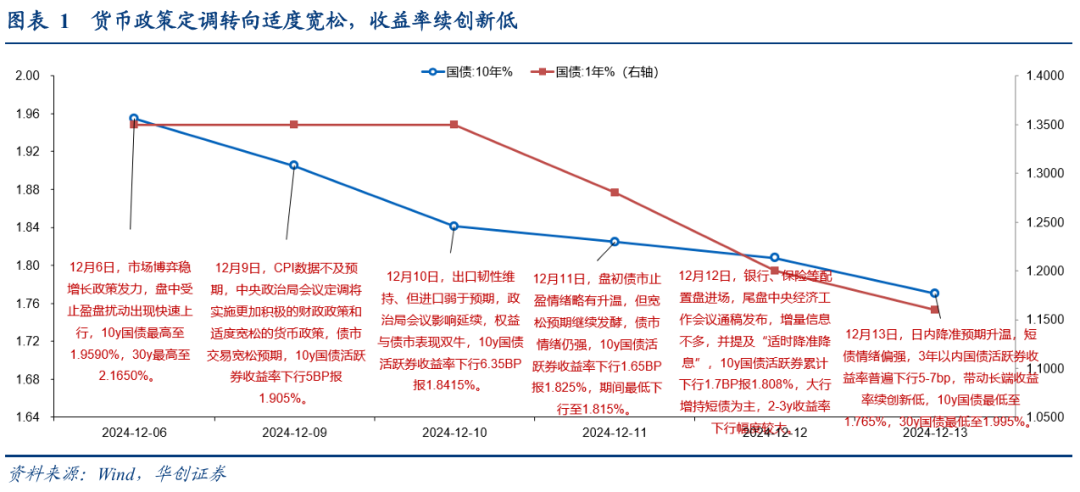

一是,周内紧要会议定调“戒指宽松的货币计谋”,开放降准降息思象空间。12月9日下昼政事局通稿发布,强调“戒指宽松的货币计谋”、“超惯例逆周期调治”;12月12日晚间中央经济职责会议延续这一表述,并强调“当令降准降息,保捏流动性充裕”,对总量宽松的气魄愈加积极,开放阛阓降准降息的思象空间。12月10日、13日盘初,10年国债收益率均加快下行,冲破前低。

二是,年末抢跑行情启动,且在积年学习效应下,抢跑节拍愈发提前。连年12月,基金、保障存在彰着的年末“抢跑”规定,提前布局来岁的财富设立。沟通到周内紧要会议对总量宽松表述愈加积极、降准降息可期,拉长视角看债市面前点位仍有设立价值。节拍上,基金、保障等机构延续积极抢配,且对比往年,抢跑行情启动和岑岭期均有提前。当周基金对利率债净买入量旯旮转弱,但同比看护高位;保障设立力量较前周进一步增强。

三是,短期内债市似乎暂无权贵利空身分会组成现实扰动,很猛进度上也复古机构作念厚情谊。其一,政事局会议、中央经济职责会议定调落地,现实性增量内容未几,阛阓还需延续恭候来岁两会给出计谋细节和具体范围,短期宏不雅计谋层面阶段性“利空”出尽。其二,中央经济职责会议已明确“经济社会发展主要方向任务行将成功完成”,计谋托底之下,全年达标5%、四季度GDP增速5.3%傍边已是明牌,后续公布的11-12月信济数据或虽不弱,但也难以组成进一步影响。其三,11月通胀、信贷、入口数据偏弱,指向面前内需不足、经济弱开荒的时势并未回转,第一轮增量计谋的影响开动转弱,还需恭候来岁第二轮刺激计谋落地、再不雅察恶果。故综上看,短期内债市枯竭现实性利空身分,面前跟班年尾抢跑行情、遴选作念多的胜率仍高。

二

机构抢跑:谁在买、买了什么?

(一)总量:本轮收益率下行,哪些机构跑得快、买的多?

本轮债市收益率自11月19日以来下行,历经4周,已累计下行33.46bp。

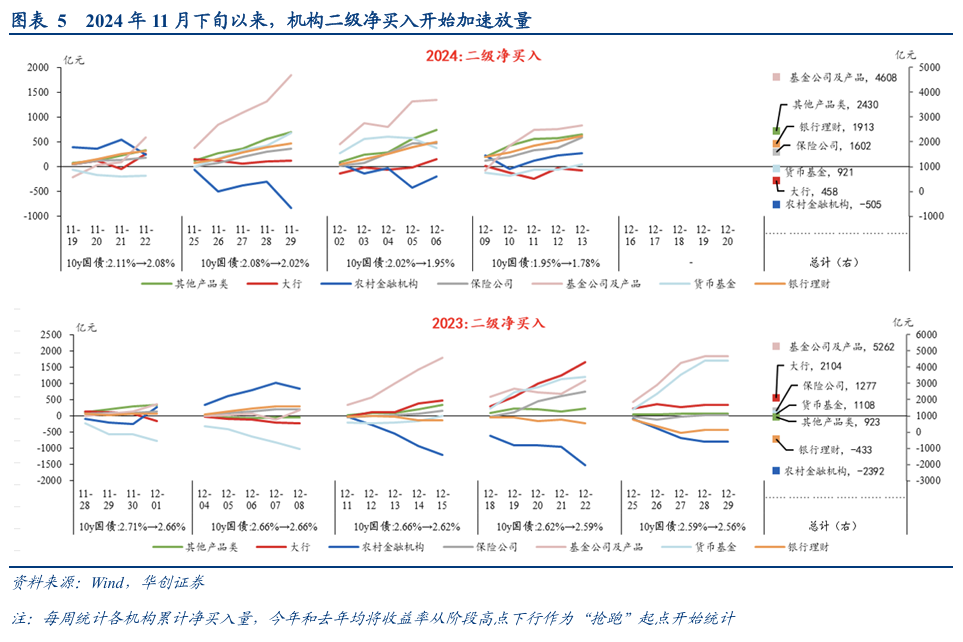

机构净买入范围排序骄傲,基金和委外户(其他居品类)是本轮行情主要的买入方。11月19日-12月13日,基金公司及居品(4608亿)>其他居品类(2430亿)>银行搭理(1913亿)>保障公司(1602亿)>货币基金(921亿)>大行(458亿)>农商行(-505亿)。

本轮机构抢跑的顺次纪律是:农商行(岑岭:第1周)→基金(岑岭:第2周)→其他居品类(岑岭:第3周)→银行搭理、保障公司(岑岭:第4周)→农商行再次加仓。与旧年抢跑时的顺次较为近似(农商行→基金→大行、保障),其中11月临了一周基金买入范围马上上量,带动收益率快速下行。

总量上看,相较旧年不异亦然11月底的机构抢跑而言,本轮抢跑由于“学习效应”存在行情启动更早、基金上量斜率更快、搭理及委外设立愈加积极等特质,大行由于久期方向侦查限定进行换仓,合座净买入量不足旧年。

(二)分机构:大行调仓,农商去处盈后再入场,保障、基金拉久期,搭理积极设立

大行:久期方向拘谨下,进行“买短卖长”操作。大行前期相接不少置换债,左近季末受到“银行账簿最大经济价值变动比例”等久期方向侦查拘谨,大行需要在二级阛阓上抛售长债(20-30y场合债)、买入短债(3y以内品种),或是近期30-10y利差难以压缩,短券收益率快速下行的主要原因。大行抛售场合债腾挪出的空间先后设立了3y以内国债→同行存单→1-3y政金债、5-7y场合债、10y以内国债。与旧年抢跑后比较,大行也呈现短债多配、长债少配的特质。

农商行:抢跑→止盈→再设立。第一周抢跑设立同行存单和7-10y场合债;第二周-第三周收益率下行流程中不竭止盈,抛售主要利率品种,耐久限占比较多;第四周再次加仓7-10y国债和7-10y政金债。与旧年抢跑后比较,农商行10y以上利率债仓位下落,10y以内利率债超配,合座配债量还是卓越旧年抢跑至年末水平。

保障:积极相接置换债,不竭加码力度、拉长久期。保障对15y以上的置换债存在刚性设立需求,永恒看护较高设立力度,其他品种配债顺次为同行存单(第一周)→7-10y政金债(第二周)→20-30y国债(第三周),也呈现徐徐拉久期的流程。保障抢跑配债范围还是卓越旧年抢跑至年末的水平,其中场合债设立彰着偏积极,对长端二永债和3y以内务金债的参与力度不足旧年。

基金:不竭拉长久期,从政金债到国债和二永债。设立品种顺次纪律是短融、1-3y中票3-5y政金债(第一周)→7-10y政金债(第二周-第三周)→30y国债、7-10y二永债(第四周)。与旧年抢跑后比较,基金配债和拉久期速率更快。

银行搭理:直投和委外均积极设立,碎裂“自建估值”后捏有二永债力度下落。包含直投和委外(不错参考其他居品类,包含信赖、券商资管、待业金等居品)配债。银行搭理直投主要采集设立同行存单,范围彰着大于旧年同期;委外(其他居品类)设立1-5y中票、7-10y二永债(第一周)→7-10y政金债(第二周-第三周),第四周监管叫停搭理“自建估值”,委外设立二永债力度大幅下落、转为设立同行存单和15-20y场合债。与旧年抢跑后比较,搭理直投和委外配债均愈加积极。

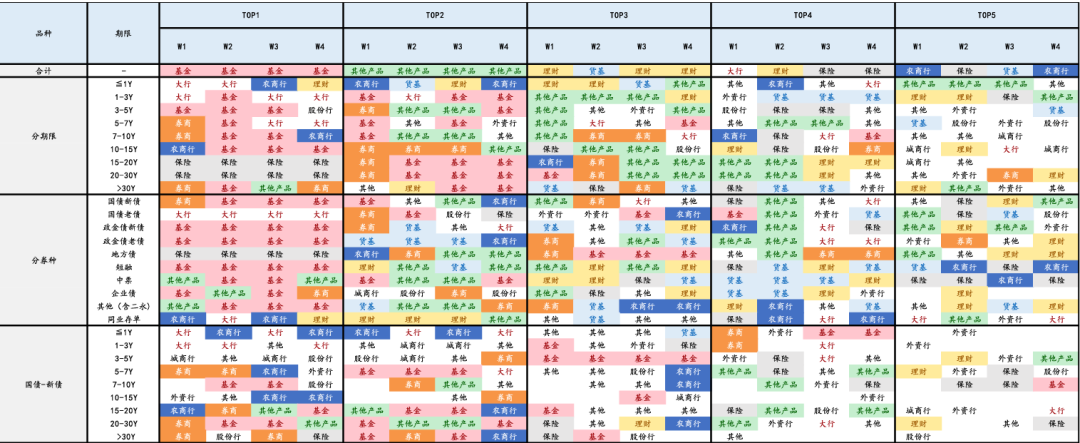

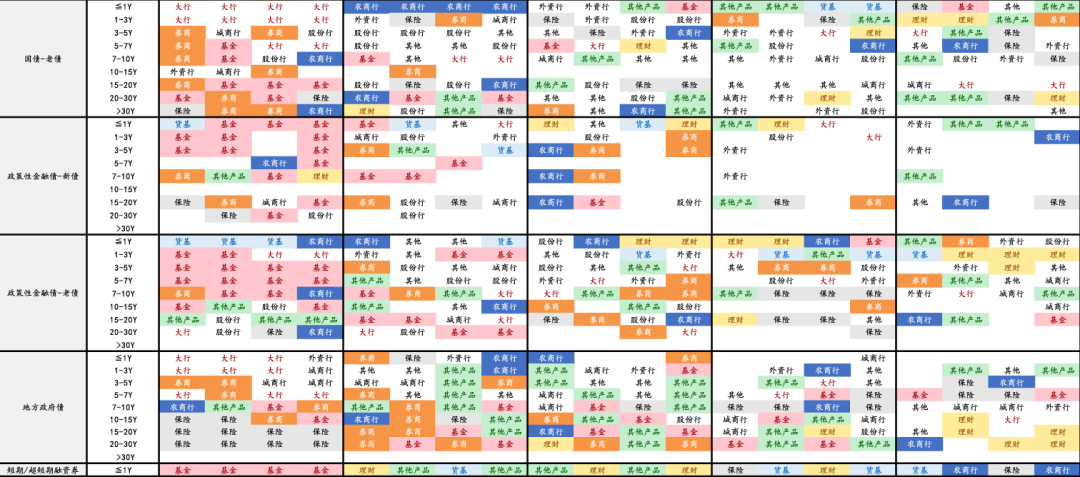

(三)分券种:多量品种订价权由基金徐徐切换至其余机构

由于基金抢跑时点前置,其他资管居品以及设立盘进场略晚,多量品种的订价权由基金转机至其他机构。

(1)哪些券种订价权采集在基金看护不变?3-7y政金债以及1-10y二级本钱债(原5-15y其他)。

(2)多量国债以及期限两头的政金债,由基金转机至银行订价。举例7-10y国债新券、20-30y政金债新券由基金变为股份行;1-3y政金债老券、5-7y国债老券由基金变为大行;7-10y国债老券和政金债老券由基金变为农商行。

(3)30y国债新券和多量信用债,由基金转机至其他居品类订价。举例3-5y中票、7-10y中票、5-7y企业债、10-15y企业债等。

(4)30y国债老券以及超耐久信用债,由资管居品转机至保障订价。举例30y国债老券由基金转机至保障;10-30y的中票,由基金、其他居品类转机至保障。

(5)同行存单:由银行转机至搭理。左近季末,为改善方向银行对存单的需求放松,存单的订价权转机至搭理。

三

债市策略:看护中性操作,挖掘凸点设立价值

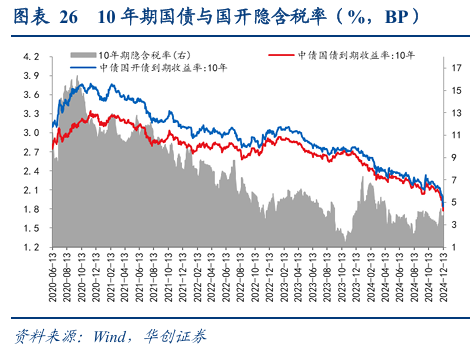

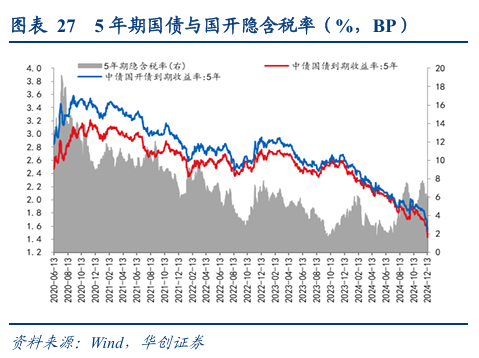

近似2020年,宽货币预期快速发酵鼓励本轮10y国债冲破OMO+40bp的订价锚下限。历史上平凡在经济弱开荒布景下10y国债合理的运行区间为OMO+40-70bp(2016年、2019年、2021-2022年),但也出现过特例,举例2020年3月10y国债最低涉及OMO+10bp。面前10y国债不异冲破计谋订价锚下限至OMO+28bp。与2020年比较,沟通点在于阛阓均对货币宽松的预期较为激烈,2020年在疫情影响下落准降息的力度加大,本轮由于年末货币计谋基调转为“戒指宽松”,阛阓对后续总量宽松空间也抱有更多期待。但不同之处在于,2020年的资金条目特别宽松,DR007低于OMO接近80bp,但面前DR007仍在OMO上方20bp,响应在“防空转”方向下央行关于资金面的管控彰着增强,资金面“紧平衡”与“戒指宽松”的基调或并不冲突。

极致宽松的预期下债市处于非稳态,不行用过平素识进行交融,收益率快速大幅下行后阛阓讲理回转风险,但短期似乎莫得彰着的利空身分。面前债市主要的风险如下:

(1)若总量宽松计谋落地则止盈盘显露,但短期降准概率有所下落。9月下旬央行曾暗意瞻望年底前视阛阓流动性格况,择机进一步下调进款准备金率0.25-0.5个百分点,但面前在收益率快速下行阶段央行总量计谋操作或更严慎,恭候允洽时点,重复买卖国债、买断式逆回购等投放长钱的面貌也徐徐常态化,短期降准落地的概率有所回落。

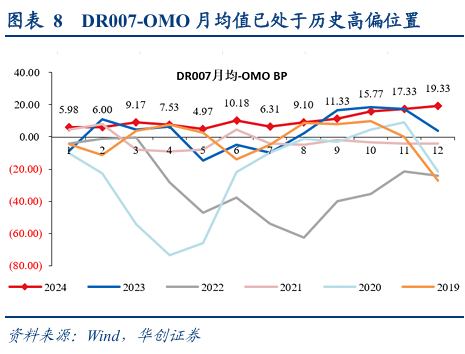

(2)讲理资金价钱年末的分层波动风险。但面前DR007-计渔利率月均值已在20bp隔邻,处于历史偏高位置,进一步上行的空间有限。

(3)讲理风险偏好开荒的变化。可是短期处于计谋和经济数据的空窗期,提振风险偏好的身分未几,除非故不测计谋落地(举例中好意思交易摩擦预期有所舒缓,2019年12月中好意思交易谈判就第一阶段经贸协定文本达成共鸣,提振风险偏好)。后续讲理春节后开工和高频数据开荒情况。

(4)讲理央行措置长债风险的操作是否落地。2024年4月以来,当长债快速下行时央行平凡发声对长债风险进行请示,乃至“卖长”操作落地。但从8月申饬上来看,监管激勉的债市休养反而为机构提供了设立契机、眩惑资金加仓;因此央行再进行操作的行径或愈加严慎,且风险有限。

(5)讲理超涨后的债市回调风险。11月18日以来债市收益率快速下行33.5bp,达到历史同期最快涨幅,存在超涨后机构止盈的回调风险。但设立盘行将迎来开门红,资金保护下年末时点债市休养幅度平凡较为有限。

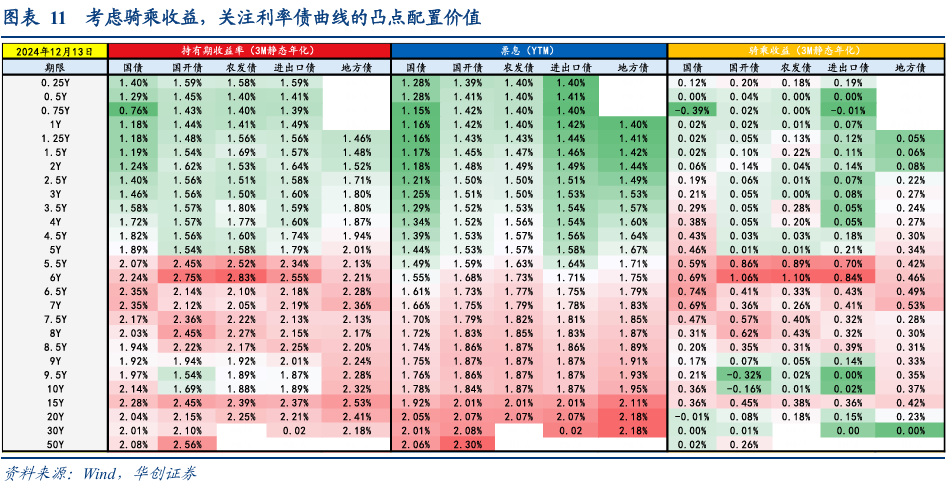

短期债市穷困彰着导致回转的利空身分,但同期收益率快速下行后大范围加仓的性价比也不高。(1)针对前期还是加仓的账户:提出多看少动,趁势而为;(2)若是账户仍有增量资金:解任“钱多”下利差挖掘的逻辑,寻找收益率弧线的凸点进行设立。

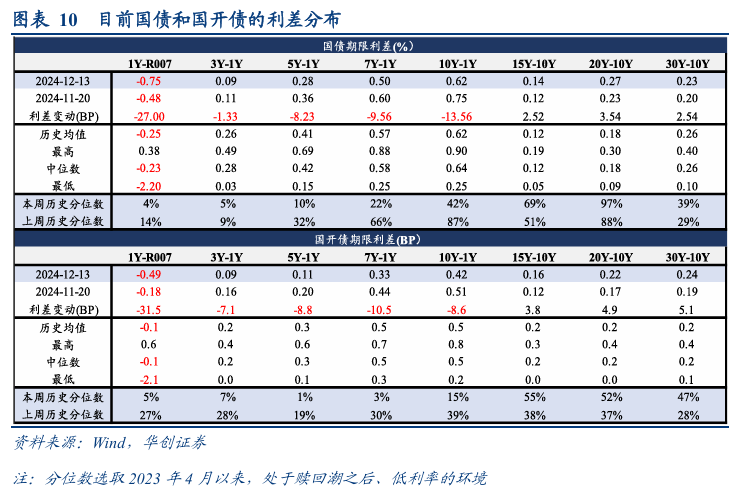

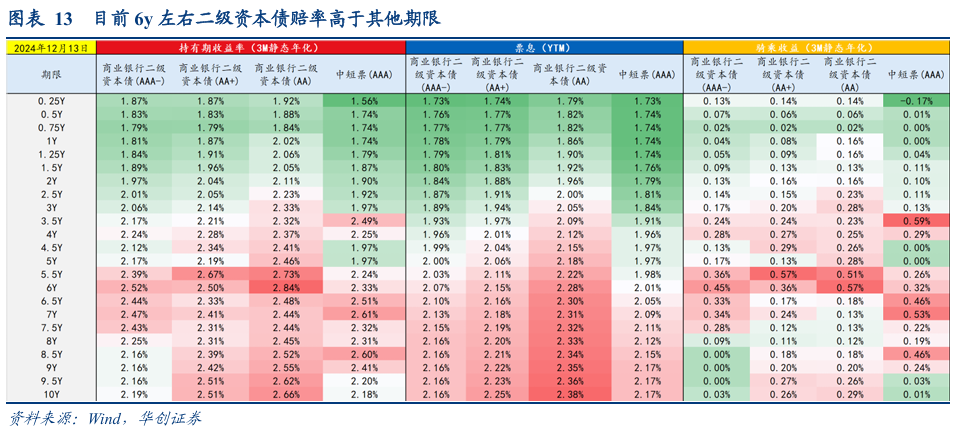

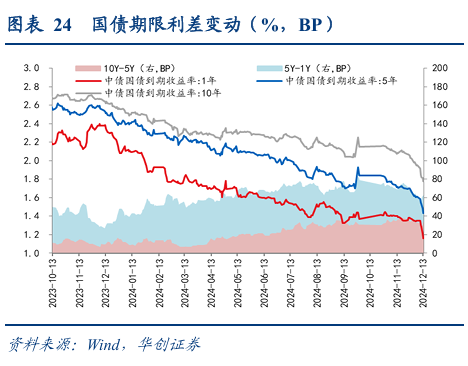

利率债方面,从通盘利差来看,面前10y以内国开债的利差压缩较为极致,20y国债与30y国债倒挂,20-10y国债位于97%分位数(2023年4月以来,下同),15-10y国债位于69%分位数,具备一定设立价值;从骑乘收益来看,6.5y国债、6y国开债和6y农发债捏有3个月的骑乘收益辨认为0.74%、1.06%和1.1%,讲理凸点设立价值。

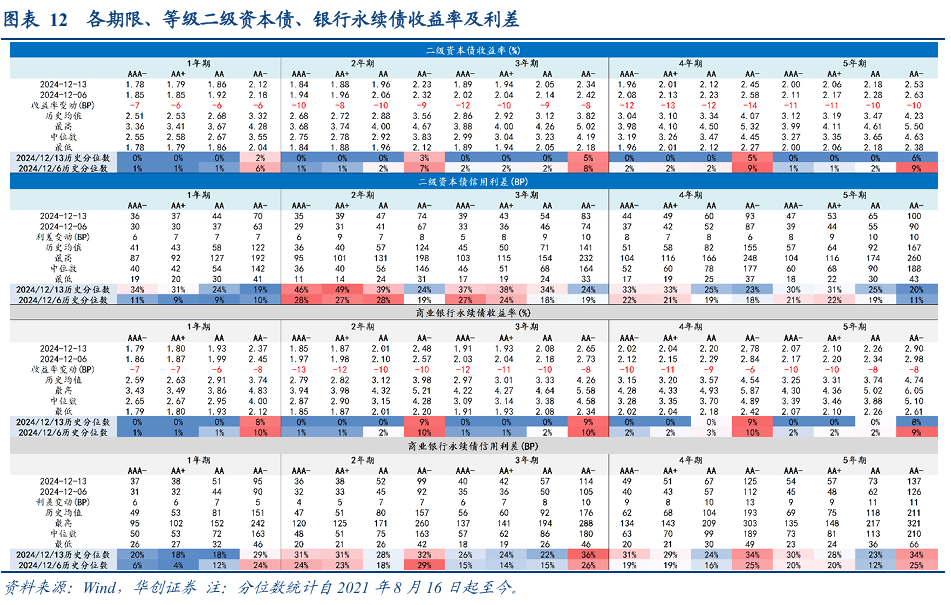

二永债方面,利率加快下行手艺,各期限、品级利差多被迫走扩、赔率上升。利差角度看,周内利率下行节拍更快、斜率更陡,各期限二永债利差广大被迫走扩、幅度在5-10bp傍边。舍弃12月13日,5年期AAA-二级本钱债与10年国债利差回升至22bp傍边,回到本年5月水平;与同期限国开债比较,二永债利差分位数均升至30%以上,AA级以上品种收益率均已冲破2021年以来新低。

沟通到短期债市休养风险可控,二永债不纵欲下车,面前6y傍边二永债凸性最高,提前为来岁布局的账户可择机参与。以3个月静态捏有收益率来看,AAA-、AA+、AA级二级本钱债辨认在6年、5.5年、6年期达到年化静态收益最高,以设立为主的机构可择机布局行权剩余期限在这一隔邻的品种;关于久期受限的账户,可选4年期傍边、凸性也较好。关于交游盘,沟通到前期利率下行偏快、年底前止盈诉求等,延续博弈本钱利得需更谨防流动性,优先遴选成交活跃度高的国股行主体。

本周讲理:资金、经济数据、国外超等央行周。资金方面,本周政府债券净缴款范围在-1295亿元,缴款岑岭曩昔,不外收益率下行至低位,央行依然讲理长端点位,资金或看护紧平衡现象,讲理MLF到期及税期央行具体操作情况。经济数据方面,瞻望11月工业增速或在5.5%隔邻的偏高水平,“以旧换新”效应与低基数加捏,瞻望社零增速或进一步抬升至5%以上,淡季基建增速或有放缓,固投增速或基本捏平。国外方面,好意思、日、英将公布年内临了一次议息会议,讲理利率有诡计以及对2025年降息周期的前瞻领导。

四

利率债阛阓复盘:货币计谋定调转向戒指宽松,收益率续立异低

12月9日,盘初11月CPI数据不足预期,宽松预期博弈,债市作念厚情谊偏强,10y国债活跃券收益率下行至1.952%隔邻。早盘央行开展471亿元7天期逆回购操作,完毕净投放138亿元。上昼,银行圮绝夜、7D资金价钱小幅上行,资金面平衡偏紧,职权阛阓低开高走、左近午盘跳水,国债期货先下后上,10y国债活跃券收益率延续下行至1.941%隔邻。午后,资金面延续偏紧,A股窄幅颤动,国债期货冲高后跳水、尾盘小幅上行,15:20傍边政事局会议通稿发布,定调将引申愈加积极的财政计谋和戒指宽松的货币计谋,宽松预期升温,10y国债活跃券收益率加快下行最低至1.9050%隔邻,30y下行至2.11%隔邻,5y以上国债收益率多下行3-5BP。全天来看,央行OMO转为小幅净投放,但资金面平衡偏紧,11月CPI数据不足预期,政事局会议通稿发布,暗意将引申愈加积极的财政计谋和戒指宽松的货币计谋,职权阛阓先强后弱,债市续立异低,10y涉及1.9050%,30y涉及2.11%,5y以上国债收益率多下行3-5BP。多量国股行1y存单刊行价提价至1.75%隔邻,7y国债收益率下行4.25BP至1.76%,10年国债活跃券收益率下行5BP至1.9050%,30年下行4.8BP至2.11%。

12月10日,政事局会议定调戒指宽松的货币计谋,延续复古债市作念厚情谊,10y国债活跃券收益率下行至1.87%隔邻。早盘央行开展1416亿元7天期逆回购操作,完毕净投放903亿元。上昼,银行圮绝夜资金价钱小幅下行、7D小幅上行,资金面平衡偏紧,11月出口韧性延续、但入口彰着弱于预期,政事局会议对地产、徒然、外需等表态愈加积极,三大股市高开高走,国债期货高开后颤动高潮,10y国债活跃券收益率延续下行至1.8550%隔邻。午后,资金面延续偏紧,职权阛阓涨势收窄,国债期货涨势扩大,10y国债活跃券收益率最低下行至1.8225%后受止盈盘扰动,小幅回升至1.8415%,全上帝要期限国债收益率下行5-7BP。全天来看,央行OMO延续净投放,资金面平衡偏紧,11月出口韧性延续、入口偏弱,政事局会议定调提振股债双牛,10y国债活跃券收益率最低下行至1.8225%,30y最低下行至2.0350%。多量国股行1y存单刊行价提价至1.71%隔邻,7y国债收益率下行5.25BP至1.7075%,10年国债活跃券收益率下行6.5BP至1.84%,30年下行5.20BP至2.0580%。

12月11日,债市资格前两日大涨后,盘初受止盈扰动,收益率上行至1.8550%。早盘央行开展786亿元7天期逆回购操作,净投放373亿元,资金情谊指数在52-53隔邻,资金面平衡偏紧,三大股市低开高走,国债期货低开低走,10y国债活跃券收益率看护在1.85%隔邻。午后,资金情谊指数升至56隔邻,资金面延续偏紧,职权阛阓红盘颤动,国债期货涨势扩大,路透社报说念称来岁或允许东说念主民币戒指走弱,好意思元兑离岸东说念主民币短线冲破7.28,10年国债活跃券在1.85%隔邻开动颤动下行,最低涉及1.8250%。全天来看,央行OMO延续小范围净投放,资金面平衡偏紧,职权阛阓说明偏强,盘初债市止盈情谊升温,自后受货币宽松预期影响,10y国债收益率延续下行冲破1.82%。全天看,东说念主民币汇率跌破7.28,利率债颤动走强,信用债延续休养,其中二永债回调幅度较大,多在2-5BP。多量国股行1y存单刊行价回落至1.68%隔邻,7y国债收益率下行1.5BP至1.6950%,10年国债活跃券收益率下行1.65BP至1.8250%,30年下行0.4BP至2.0550%。

12月12日,盘初债市说明延续偏强,10y国债活跃券收益率下行至1.816%隔邻。早盘央行开展661亿元7天期逆回购操作,完毕净投放288亿元,资金情谊指数在60隔邻,银行圮绝夜回购利率在接近1.5%的位置,7天回购利率1.70%,资金面平衡偏紧,职权阛阓低开颤动,左近午盘,职权阛阓开动拉升,国债期货先上后下,10y国债活跃券收益率波动下行至1.805%后上行至1.8125%隔邻。午后,资金情谊指数回落至51隔邻,职权阛阓高位颤动,国债期货先下后上,10y国债活跃券收益率上行至1.8175%后下行至1.81%隔邻波动,虽有回调,但银行、保障等设立盘进场带动债市合座偏强,尾盘中央经济职责会议通稿发布,稳增长内容增量有限,10y国债延续下行至1.8080%隔邻。全上帝要期限国债收益率下行2-5BP,大行大幅买入短债,2-3y国债下行尤为权贵。全天来看,央行OMO延续小范围净投放,资金面旯旮转松,职权阛阓颤动走强,银行、保障等设立盘进场带动债市情谊延续偏强,中短端受大行积极买入下行接近5BP。多量国股行1y存单刊行价提价至1.7%隔邻,7y国债收益率下行3.5BP至1.66%,10年国债活跃券收益率下行1.7BP至1.8080%,30年下行1.5BP至2.04%。

12月13日,受隔夜经济职责会议说起“当令降准降息”影响,盘初10y国债活跃券收益率快速下行至1.77%。央行开展2051亿元7天期逆回购操作,完毕净投放142亿元,银行圮绝夜资金价钱小幅下行、7D小幅上行,资金分层延续,经济职责会议增量偏少,职权阛阓低开低走,国债期货高开,10y国债活跃券收益率波动下行至1.765%隔邻,30y国债盘中最低涉及1.9950%。午后,资金情谊指数回落至50隔邻,职权阛阓裂缝颤动,国债期货延续偏强,据21财经,银行投资公募免税以年末为基准、投债额度不得卓越2024年底等被证伪,但不改债市下行趋势,10y国债活跃券收益率围绕1.77%隔邻窄幅波动,30y国债在2%隔邻盘整。全天来看,央行OMO延续净投放,资金面分层延续,经济职责会议增量内容有限、说起降准降息,职权说明偏弱,债市情谊延续偏强,10y国债活跃券收益率下破1.8%,最低涉及1.765%,30y盘中下破2%,最低涉及1.995%,创历史新低。多量国股行1y存单刊行价提价至1.64%隔邻,7y国债收益率下行2.5BP至1.6350%,10年国债活跃券收益率下行3.8BP至1.77%,30年下行3.5BP至2.0075%。

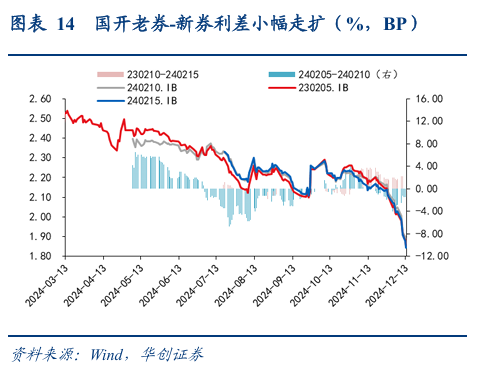

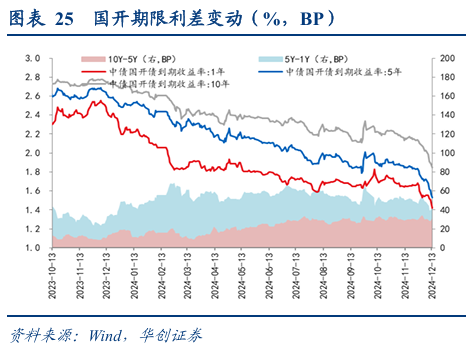

从收益率弧线形态变化来看,国债期限利差走扩,国开期限利差收窄。具体看,国债短端品种收益率下行19.03BP,国开债短端品种收益率下行13.19BP,国债长端品种收益率下行17.68BP,国开债长端品种收益率下行18.65BP,国债短端品种说明好于长端品种,国开长端品种说明好于短端品种。从期限利差的通盘水平来看,国债10Y-1Y利差走扩1.35BP至61.89BP,国开债10Y-1Y利差收窄5.46BP至42.42BP。

(一)资金面:央行OMO净投放,资金面平衡偏紧

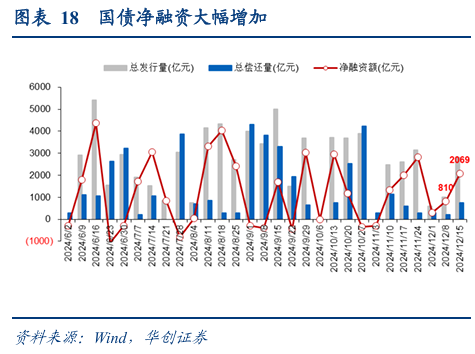

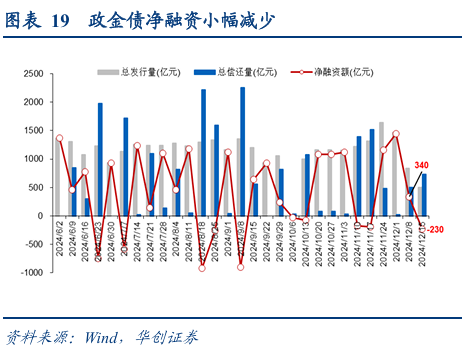

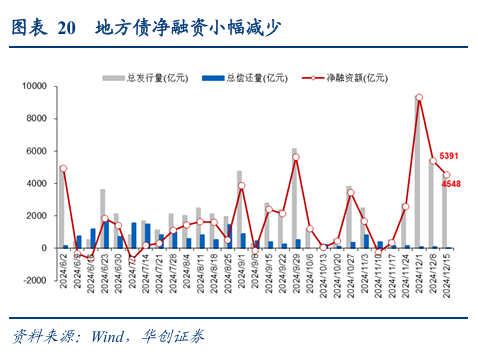

(二)一级刊行:国债、同行存单净融资增多,政金债、场合债净融资减少

(三)基准变动:国债期限利差走扩,国开债期限利差收窄

五

风险请示

资金面收紧,“稳增长”恶果超预期。

(转自:债文新说)凯发·k8国际app娱乐

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP